TIỀN MẶT TỒN QUỸ VÀ NHỮNG ĐIỀU CẦN BIẾT.

Tiền mặt tồn quỹ và những điều cần biết.

Rất nhiều kế toán lo lắng về vấn đề doanh nghiệp giữ một lượng tiền mặt tồn quỹ lớn trên sổ sách kế toán khi quyết toán thuế. Vậy vấn đề này có đáng lo ngại hay không? Kế toán cần biết những thông tin gì để tiền mặt tồn quỹ lớn không còn là lo lắng thường thực? MISA AMIS sẽ giải đáp những thắc mắc được rất nhiều kế toán quan tâm trong bài viết này.

Căn cứ pháp lý:

- Thông tư 78/2014/TT-BTC hướng dẫn thi hành Nghị định 218/2013/NĐ-CP hướng dẫn Luật Thuế thu nhập doanh nghiệp do Bộ trưởng Bộ Tài chính ban hành, có hiệu lực kể từ ngày 02/08/2014

- Thông tư 200/2014/TT-BTC hướng dẫn Chế độ kế toán Doanh nghiệp do Bộ Tài chính ban hành, có hiệu lực kể từ ngày 05/02/2015

- Điều 200, Luật hình sự 2015 có hiệu lực kể từ ngày 01/01/2018

- Nghị định 125/2020/NĐ-CP quy định về xử phạt vi phạm hành chính về thuế, hóa đơn, có hiệu lực kể từ ngày 05/12/2020

- Tiền mặt tồn quỹ là tài sản hay nguồn vốn?

Mục 1.4, điều 112, Thông tư 200/2014/TT-BTC – Hướng dẫn chế độ kế toán doanh nghiệp, có nêu như sau:

Phương pháp lập chỉ tiêu “Tài sản ngắn hạn (Mã số 100)” trên Bảng cân đối kế toán có bao gồm “Tiền”, cụ thể:

“Tiền (Mã số 111)

Là chỉ tiêu phản ánh toàn bộ số tiền hiện có của doanh nghiệp tại thời điểm báo cáo, gồm: Tiền mặt tại quỹ của doanh nghiệp, tiền gửi ngân hàng không kỳ hạn và tiền đang chuyển. Số liệu để ghi vào chỉ tiêu “Tiền” là tổng số dư Nợ của các Tài khoản 111 “Tiền mặt”, 112 “Tiền gửi ngân hàng” và 113 “Tiền đang chuyển”.”

Như vậy: Tiền mặt (hay tiền mặt tồn quỹ) được phân loại là tài sản và là tài sản ngắn hạn của doanh nghiệp.

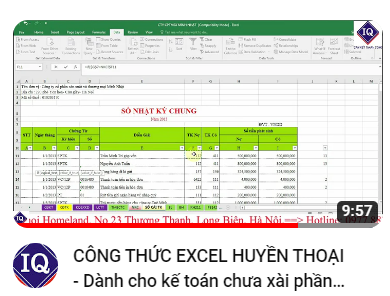

Hình 1: Tiền mặt tồn quỹ thuộc loại tài sản ngắn hạn của doanh nghiệp – Nguồn: Internet

Điều 12, Thông tư 200/2014/TT-BTC cũng quy định những yêu cầu với kế toán các đơn vị về việc theo dõi tiền mặt tồn quỹ như sau:

Kế toán quỹ tiền mặt phải có trách nhiệm mở sổ kế toán quỹ tiền mặt, ghi chép hàng ngày liên tục theo trình tự phát sinh các khoản thu, chi, xuất, nhập quỹ tiền mặt, ngoại tệ và tính ra số tồn quỹ tại mọi thời điểm.

Thủ quỹ chịu trách nhiệm quản lý và nhập, xuất quỹ tiền mặt. Hàng ngày thủ quỹ phải kiểm kê số tồn quỹ tiền mặt thực tế, đối chiếu số liệu sổ quỹ tiền mặt và sổ kế toán tiền mặt. Nếu có chênh lệch, kế toán và thủ quỹ phải kiểm tra lại để xác định nguyên nhân và kiến nghị biện pháp xử lý chênh lệch.

Như vậy, việc theo dõi tiền mặt tồn quỹ với tất cả các doanh nghiệp là hết sức quan trọng, đòi hỏi kế toán thu chi và thủ quỹ phải thường xuyên kiểm tra và đối chiếu số liệu, nhằm đảm bảo việc ghi nhận số liệu một cách trung thực và chính xác, đồng thời, khi cần có ngay các số liệu để cung cấp cho lãnh đạo.

- Đánh giá như thế nào khi tiền mặt tồn quá nhiều trên sổ kế toán tại thời điểm báo cáo?

Thông tin cụ thể về lượng tiền mặt tồn quỹ được doanh nghiệp trình bày trên Thuyết minh BCTC.

Để xác định liệu lượng tiền mặt tồn quỹ là lớn hay không, cần tính toán tỷ trọng tiền mặt so với tổng tài sản của doanh nghiệp, so sánh với kết cấu các loại tài sản khác xuất hiện trên Bảng cân đối kế toán tại thời điểm cuối kỳ và so sánh với nhu cầu tiền mặt tại thời điểm lập Bảng. Một số doanh nghiệp có lập kế hoạch tiền mặt cũng có thể xem số tiền mặt tồn quỹ có vượt trên mức kế hoạch đặt ra hay không.

Khi doanh nghiệp để tiền mặt tồn quá nhiều trên BCTC thì kế toán phải tìm hiểu rõ nguyên nhân để báo cáo Kế toán trưởng hoặc lãnh đạo doanh nghiệp để có biện pháp quản trị hợp lý, tránh lãng phí nguồn lực, có thể chia làm các nhóm nguyên nhân sau đây:

Hình 2: 2 nhóm nguyên nhân tiền mặt tồn quá nhiều trên BCTC

Nhóm nguyên nhân khách quan: Do đặc thù hoạt động sản xuất kinh doanh của doanh nghiệp:

Hình 3: Doanh nghiệp có số dư tiền mặt tồn quỹ lớn do đặc thù hoạt động SXKD

- Doanh nghiệp có nguồn doanh thu thường xuyên là tiền mặt. Trường hợp này doanh thu phát sinh thường xuyên, liên tục bằng tiền mặt, nên tại doanh nghiệp luôn ghi nhận một lượng lớn tiền mặt trên sổ sách. Ví dụ: Các doanh nghiệp bán lẻ hàng hóa, siêu thị, trung tâm tiếng anh, cơ sở đào tạo thu học phí, đơn vị xuất khẩu lao động,… thường có một lượng khách hàng rất ưa thích thanh toán bằng tiền mặt.

- Doanh nghiệp thường xuyên phải duy trì một lượng tiền mặt lớn để sẵn sàng đáp ứng yêu cầuthanh toán. Trường hợp này xảy ra khi doanh nghiệp có hoạt động chi thường xuyên bằng tiền mặt, số chi lại lớn nên quỹ tiền mặt luôn phải lớn để sẵn sàng chi khi cần thiết. Ví dụ: Các doanh nghiệp chuyên thu gom nông sản của bà con nông dân, nhu cầu thanh toán tiền mặt tới người mua diễn ra hàng ngày và sẽ tăng lên vào mùa thu hoạch.

- Doanh nghiệp có số dư tiền mặt lớn tạm thời. Nguyên nhân do kế toán vừa thực hiện rút tiền gửi ngân hàng về nhập quỹ tiền mặt để chuẩn bị cho nhu cầu thanh toán. Tại một số doanh nghiệp việc trả lương cho nhân viên, công nhân, cộng tác viên,… nếu được thanh toán bằng tiền mặt thì trước kỳ thanh toán lương (thường là cuối tháng, cuối năm) kế toán thường rút một lượng lớn tiền gửi ngân hàng về quỹ. Thời điểm này có thể trùng với thời điểm khóa sổ kế toán lập BCTC, do vậy khi trình bày thông tin trên BCTC, số dư tiền mặt trên BCTC có thể lớn. Ví dụ: Một số công ty ở các khu vực miền núi, hải đảo, … nơi tài khoản ngân hàng không phổ biến thì hình thức thanh toán lương được lựa chọn là bằng tiền mặt. Hình thức trả lương bằng tiền mặt cũng rất phổ biến ở các doanh nghiệp xây dựng khi phần lớn công nhân là lao động phổ thông hoặc doanh nghiệp sử dụng lao động theo vụ việc, hợp đồng ngắn hạn. Tuy nhiên, những trường hợp này ngày càng đang ít đi vì ngoài xu thế thanh toán không dùng mệnh lệnh đang phổ biến thì các ngân hàng thường sẽ cung cấp dịch vụ tại những điểm có nhiều nhu cầu (thường là sẽ cho đặt cây ATM ngay tại cổng công ty).

Như vậy: Với nhóm nguyên nhân khách quan do đặc thù hoạt động sản xuất kinh doanh của doanh nghiệp, kế toán chủ động báo cáo với lãnh đạo và có thể thuyết minh bổ sung vào thuyết minh BCTC để người đọc nắm rõ đặc thù sản xuất kinh doanh.

>> Có thể bạn quan tâm: Kế toán tiền mặt là gì? Tổng quan công việc của kế toán tiền mặt

Nhóm nguyên nhân chủ quan: Do các bút toán xử lý số liệu tiền mặt của kế toán cho các mục đích khác nhau:

Hình 4: Doanh nghiệp có số dư tiền mặt tồn quỹ lớn do các bút toán xử lý số liệu tiền mặt

Việc doanh nghiệp sử dụng tiền mặt là không tránh khỏi, tuy nhiên, nếu doanh nghiệp không đưa tiền mặt vào tài khoản ngân hàng để thực hiện thanh toán không dùng tiền mặt mà luôn để tồn lớn tại quỹ có thể sẽ khiến kế toán phải giải trình hoặc xử lý nhiều tình huống phát sinh nếu có bất kỳ cuộc thanh, kiểm tra nào từ cơ quan nhà nước hoặc đơn vị cấp trên, kiểm toán.

MISA AMIS tổng hợp một số nguyên nhân phổ biến cho trường hợp ghi nhận không chính xác như sau, đây là các bài học kinh nghiệm mà các doanh nghiệp cần biết để tránh sai sót hoặc vi phạm pháp luật:

- Do tiền mặt góp vốn ảo của chủ doanh nghiệp:

Trường hợp này thường xảy ra với Công ty TNHH do một hoặc một vài cá nhân làm chủ. Trên đăng ký kinh doanh sẽ ghi cụ thể vốn điều lệ của công ty và tiến độ góp vốn theo quy định của pháp luật. Đến hạn góp vốn nếu chủ doanh nghiệp vẫn chưa góp đủ vốn theo cam kết, kế toán sai khi vẫn hạch toán bút toán góp vốn ảo:

Nợ TK 111

Có TK 411

Lượng tiền mặt này là hoàn toàn không có thật, số tiền này chỉ tồn tại trên số dư TK 111 hay trên sổ kế toán tiền để đối phó với lịch trình góp vốn theo quy định của pháp luật. Dẫn đến trên sổ sách kế toán của doanh nghiệp luôn có số dư tiền mặt tồn quỹ lớn do ảnh hưởng của bút toán góp vốn ảo nêu trên.

| => Hướng xử lý: Kế toán không dùng bút toán góp vốn ảo để ghi nhận. Hết thời hạn góp vốn mà các bên tham gia góp vốn chưa góp đủ vốn thì Doanh nghiệp thực hiện đăng ký thay đổi vốn điều lệ. |

- Do doanh nghiệp đồng thời sử dụng 2 hệ thống sổ sách kế toán để xử lý các nghiệp vụ không thực tế phát sinh hay các nghiệp vụ không có chứng từ hợp lý, hợp lệ:

Các doanh nghiệp có thể phát sinh các khoản chi không có chứng từ, hóa đơn, khoản chi sau này được xác định là không hợp lý, không hợp lệ nên không được trừ khi xác định thu nhập chịu thuế TNDN. Các khoản chi này thường được chi ra từ quỹ tiền mặt. Điều này dẫn đến doanh nghiệp chọn cách dùng 2 hệ thống sổ để ghi chép.

Ví dụ: Tại một số doanh nghiệp không đóng bảo hiểm đầy đủ cho người lao động nên các khoản chi lương cho người lao động thông thường qua tài khoản tiền mặt để đối phó với Cơ quan thuế và Bảo hiểm.

Lưu ý: Luật kế toán không cho phép doanh nghiệp mở 2 hệ thống sổ để ghi chép kế toán và xác định nghĩa vụ thuế do đó, việc này doanh nghiệp tuyệt đối không nên làm. Tuy nhiên cần phân biệt việc làm này với việc doanh nghiệp có thể theo dõi kế toán tài chính, kế toán thuế trên một hệ thống sổ và theo dõi các thông tin phục vụ cho kế toán quản trị trên một hệ thống sổ khác. Các bạn lưu ý phân định rõ trong quá trình thực hiện công việc để tránh vi phạm.

| => Hướng xử lý:

Các nghiệp vụ đã thực chi bằng tiền mặt nhưng không có đầy đủ hóa đơn, chứng từ hợp lý, hợp lệ, kế toán vẫn hạch toán theo đúng bản chất của nghiệp vụ phát sinh, tuân thủ các quy định của chế độ kế toán hiện hành. Với các khoản chi không được tính trừ khi xác định thuế TNDN, kế toán hạch toán vào các tài khoản chi phí theo đúng hướng dẫn tại Chuẩn mực và Chế độ kế toán doanh nghiệp áp dụng và ghi chú theo dõi các khoản chi này là chi phí không được trừ khi tính thuế TNDN. Như vậy, Các khoản chi trong trường hợp này được hạch toán vào chi phí của doanh nghiệp để xác định lợi nhuận kế toán nhưng không được xác định là chi phí được trừ khi tính thu nhập chịu thuế, kế toán chủ động điều chỉnh trên Tờ khai thuế. |

>> Đọc thêm: Quy trình thu chi tiền mặt chuẩn chỉnh tại doanh nghiệp

LƯU Ý:

Kế toán cần đặc biệt tránh việc tham khảo và xử lý theo các hướng dẫn từ một số nguồn thông tin, tài liệu không chính thống. Điều này có thể dẫn tới hành vi lập khống hồ sơ, chứng từ kế toán, gây rủi ro rất lớn cho cho người làm kế toán và chủ doanh nghiệp. MISA AMIS đặc biệt khuyến cáo các bạn kế toán không thực hiện các hành vi này. Trốn thuế có thể bị khởi tố hình sự về tội trốn thuế theo Luật hình sự năm 2015.

Theo quy định tại khoản 1, điều 17 của Nghị định 125/2020/NĐ-CP, một số hành vi sau có thể bị xem là hành vi trốn thuế, gian lận thuế:

- Sử dụng hóa đơn, chứng từ không hợp pháp; sử dụng bất hợp pháp hóa đơn, chứng từ; hóa đơn không có giá trị sử dụng để kê khai thuế làm giảm số thuế phải nộp hoặc tăng số tiền thuế được hoàn, số tiền thuế được miễn, giảm.

- Không ghi chép trong sổ kế toán các khoản thu liên quan đến việc xác định số tiền thuế phải nộp; không kê khai, kê khai sai, không trung thực làm giảm số thuế phải nộp hoặc tăng số tiền thuế được hoàn, được miễn, giảm.

- Hủy bỏ chứng từ kế toán, sổ kế toán để làm giảm số thuế phải nộp hoặc làm tăng số thuế được hoàn, số tiền thuế được miễn, giảm.

- Sử dụng hóa đơn, chứng từ, tài liệu trái pháp luật trong các trường hợp khác để xác định sai số tiền thuế phải nộp, số tiền thuế được hoàn, hai sai căn cứ tính thuế phát sinh số thuế trốn, số thuế gian lận.

Ngoài ra, theo Điều 200 – Bộ luật hình sự năm 2015 về các hành vi được xem là trốn thuế và khung hình phạt tội trốn thuế, tội trốn thuế là hành vi khai báo gian dối trong sản xuất, kinh doanh để không phải đóng thuế hoặc đóng mức thuế thấp hơn nhiều so với mức phải đóng, với hình phạt nghiêm khắc nhất là bảy năm tù và phạt tiền 4.500.000.000 đồng. Hoặc có thể bị xử lý theo các quy định pháp luật khác có liên quan.

- Xử lý tiền mặt tồn quá nhiều tại quỹ tiền mặt khi quyết toán thuế

Trường hợp các doanh nghiệp tồn quỹ tiền mặt lớn do thực tế đặc thù kinh doanh như đã trình bày ở mục 2, kế toán cần ghi chú thông tin để giải trình khi doanh nghiệp thực hiện quyết toán thuế.

Trường hợp chủ doanh nghiệp chưa góp đủ vốn theo cam kết, có 2 phương án xử lý:

- Giảm vốn điều lệ (đã đề cập ở trên);

- Đi vay để đảm bảo đủ số vốn góp theo cam kết: ngoài việc cần tính đến phương án trả nợ cũng cần tính đến việc lãi vay của khoản vay này không được tính trừ khi xác định thu nhập chịu thuế của doanh nghiệp. Tại mục 2.18, điều 6 của Thông tư 78/2014/TT-BTC như sau:

“Chi trả lãi tiền vay vốn tương ứng với phần vốn điều lệ (đối với doanh nghiệp tư nhân là vốn đầu tư) đã đăng ký còn thiếu theo tiến độ góp vốn ghi trong điều lệ của doanh nghiệp kể cả trường hợp doanh nghiệp đã đi vào sản xuất kinh doanh. Chi trả lãi tiền vay đã được ghi nhận vào giá trị của tài sản, giá trị công trình đầu tư”.

Như vậy, các doanh nghiệp đi vay vốn cần đặc biệt chú ý khi vốn điều lệ còn chưa góp đủ theo tiến độ góp vốn thì cần tính toán chi phí lãi vay không được trừ khi làm Tờ khai quyết toán thuế TNDN cuối năm.

Trường hợp doanh nghiệp đã thực chi nhiều bằng tiền mặt cho các khoản chi không có hóa đơn chứng từ hoặc không có đầy đủ hóa đơn, chứng từ hợp lý, hợp lệ, kế toán vẫn hạch toán chi phí vào sổ sách kế toán theo đúng các quy định của chế độ kế toán hiện hành. Như trên đã đề cập, ngoài ra kế toán kê khai các khoản chi phí không được trừ này vào tờ khai thuế TNDN, quy trình xử lý như sau:

- Bước 1: Tập hợp số liệu tất cả các khoản chi bằng tiền mặt không có hóa đơn chứng từ trên sổ sách kế toán;

- Bước 2: Điền số liệu vào chỉ tiêu B4: “Các khoản chi không được trừ khi xác định thu nhập chịu thuế” trên Tờ khai quyết toán thuế TNDN (Tờ khai 03/TNDN). Sau đó tờ khai sẽ tự động tính toán số liệu liên quan tiếp theo.

Hình 5: Tập hợp các khoản chi bằng tiền mặt không có chứng từ và điền vào chỉ tiêu B4 trên Tờ khai thuế TNDN

Như vậy, tiền mặt tồn quỹ lớn là vấn đề cần quan tâm, nhưng không phải vấn đề cần quá lo lắng với kế toán nếu biết xử lý đúng quy định hoặc có các biện pháp để phòng tránh. Kế toán cần dự kiến các phát sinh có thể xảy đến để hướng dẫn các bên có liên quan cách lập và ghi nhận chứng từ trước khi nghiệp vụ phát sinh, tránh tình trạng bị động phát sinh các chứng từ không hợp lý, hợp lệ.